インボイス制度で仕入税額控除はどうなる?販売側・仕入側の変更点

多くの企業でインボイス制度の導入へ向けた対策が進んでいます。なかでも、企業が納める消費税に関わる「仕入税額控除」の変更点は、押さえておきたい重要なポイントの一つです。インボイス制度の導入後は、売り手側・買い手側ともに対応すべきことがあります。自社でどのような対応が必要となるのか、改めて確認しておきましょう。

>> 経費精算とは?基礎から業務フロー・課題・解決策まで徹底解説【事例あり】

この記事の目次

消費税の「仕入税額控除」とはどのような制度?

初めに、消費税の仕入税額控除に関する基礎知識を説明します。仕入税額控除の計算方法や、仕入税額控除が適用される取引の具体例を確認してみましょう。

仕入税額控除とは

そもそも仕入税額控除とは、仕入れにかかった消費税額の分を差し引いて納税できる仕組みのことです。納税額は、以下の計算式のように課税対象である売上から仕入れにかかった消費税額を差し引くことで算出されます。

仕入税額控除の計算式

売上に対する消費税額-仕入れにかかった消費税額=納税するべき消費税額

仕入税額控除が適用される取引

仕入税額控除では、事業のために資産の購入や借り受けを行ったり、役務の提供を受けたりした取引が対象となります。具体的に対象となる取引例として、主に以下の7つが挙げられます。

取引例

(1)商品などの棚卸資産の購入

(2)原材料等の購入

(3)機械や建物等のほか、車両や器具備品等の事業用資産の購入または賃借

(4)広告宣伝費、厚生費、接待交際費、通信費、水道光熱費などの支払

(5)事務用品、消耗品、新聞図書などの購入

(6)修繕費

(7)外注費

インボイス制度が仕入税額控除に与える影響

仕入税額控除に関して押さえておきたいのが、2023年に導入されたインボイス制度です。

インボイス制度は、複数税率に対応して売り手側(=登録事業者)と買い手側(=課税事業者)が正確な税額で取引を行う目的で導入されます。制度の導入後、買い手側が仕入税額控除を受けるには、要件を満たした「適格請求書(インボイス)」や「適格簡易請求書(簡易インボイス)」を保存する必要があります。

インボイス制度は、2023年10月1日に開始されました。その一方で、複数税率への対応で税率ごとに区分して記帳する経理処理の「区分記載請求書等保存方式」は、2023年9月30日に終了となったことを押さえておきましょう。

インボイスは、消費税の課税事業者かつ適格請求書発行事業者の登録を受けた事業者のみ発行できる書類です。インボイス制度の導入に際して、自社が上記の条件に該当して登録事業者になる必要があるのかどうかを、早めに確認しておくとよいでしょう。

インボイス制度施行後の仕入税額控除の変更点【売り手】

インボイス制度の導入後は、売り手側(=登録事業者)と買い手側(=課税事業者)ともに対応すべきことが多くあります。

売り手側が消費税の課税事業者である場合、インボイス制度施行後は以下の対応が求められます。インボイス発行の可否が取引先との関係性に影響を与える可能性があるため、メリット・デメリットを考慮して慎重に選択し、従来との変更点を把握しておきましょう。

インボイス制度に従った請求書やレシートなどの作成・発行が必要になる

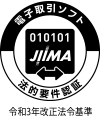

インボイス制度の導入後は、従来の請求書やレシートなどの書類に書式変更が必要となる可能性があります。その際、「適格請求書(インボイス)」や「適格簡易請求書(簡易インボイス)」では記載項目が異なります。小売業者や飲食業者など一部の事業者が交付できる簡易インボイスでは、記載不要な情報もあるためあらかじめ確認しておきましょう。

適格請求書(インボイス)の記載事項

・適格請求書発行事業者の氏名又は名称及び登録番号

・課税資産の譲渡等を行った年月日

・課税資産の譲渡等に係る資産又は役務の内容

・課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

・税率ごとに区分した消費税額等

・書類の交付を受ける事業者の氏名又は名称

適格簡易請求書(簡易インボイス)の記載事項

・適格請求書発行事業者の氏名又は名称及び登録番号

・課税資産の譲渡等を行った年月日

・課税資産の譲渡等に係る資産又は役務の内容

・課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額

・税率ごとに区分した消費税額等又は適用税率

>> 【参考】インボイス制度の対策・対応方法とは?システム導入のメリットも解説

消費税の端数処理の方法が変更される

インボイス制度の導入後は、1つのインボイスにつき1回、異なる税率ごとに1回の端数処理が必要になります。端数処理とは、消費税相当額に発生する1円未満の端数を、切り捨て・切り上げ・四捨五入のいずれかによって処理することです。どの処理方法を採用するかは各企業に委ねられていますが、多くの企業では切り捨てが採用される傾向にあります。

仕入税額控除の計算方法

仕入税額控除の計算方法は、インボイス制度の導入後も基本的に変わりません。計算方法には「個別対応方式」「一括比例配分方式」「簡易課税制度」「全額控除」の4種類があります。

仕入税額控除の4種類の計算方法について、詳しくは国税庁の公式WEBサイトでご確認ください。

インボイス制度施行後の仕入税額控除の変更点【買い手】

続いて、買い手側(=課税事業者)におけるインボイス制度施行後の仕入税額控除の変更点を解説します。買い手側が仕入税額控除を受けるには、仕入先が発行したインボイスや簡易インボイスの保存が必須です。書類の保存および管理など、新たに発生する事務負担を理解しておきましょう。

帳簿保存のみで仕入税額控除を受けられる措置が廃止になる

インボイス制度の導入前までは、買い手側が一定の事項を記載した帳簿を保存すれば、仕入税額控除を受けられる措置が設けられていました。たとえば、「3万円未満の課税仕入れのとき」や「請求書等の交付を受けなかったことにつきやむを得ない理由があるとき」といったケースが対象です。しかし、インボイス制度の導入後は、帳簿の保存のみで仕入税額控除を受けられる措置が廃止される点にご注意ください。売り手側が発行したインボイスがなければ、原則として仕入税額控除の対象外となります。

インボイス制度に従った請求書やレシートなどの“保存”と“管理”が必要になる

買い手側がインボイス制度に対応するには、売り手側が発行したインボイスや簡易インボイスを受領した後、適切に保存する体制を整備しなければなりません。その際は、相手方から受領した請求書を種類ごとに分けて管理する必要があります。取引先のなかには、インボイスを発行できない事業者も存在します。こうした事業者との取引で支払う消費税は仕入税額控除の対象とならないため、インボイスとそれ以外の請求書を区別する必要があるのです。

このように、インボイスを受領する買い手側では管理の手間が増えるという問題が懸念されています。インボイスの保存・管理を効率化するツールやサービスの導入を検討して、社内の負担軽減に努めましょう。

インボイス制度に対応するならシステムによる負担軽減がおすすめ

インボイス制度の導入後、買い手側(=課税事業者)は請求書を保存・管理する手間が多くなります。そこで、制度に対応した方法で効率的に請求書を管理するために、経費精算システム「楽楽精算」をお役立てください。「楽楽精算」は、インボイス制度対応の経費精算システムです。2023年10月1日以降は、仕入税額控除への対応を進めるためにシステムの導入によって対策をするとよいでしょう。

「楽楽精算」は、適格請求書発行事業者の登録番号を自動で読み取る機能を搭載し※1、社内の確認作業を効率化します。※2 さらには、インボイスの発行事業者をシステム上で管理し、消費税額のズレをシステム上で修正することができます。もちろん、電子帳簿保存法に対応したシステムのため、インボイスの電子保存も可能です。インボイス制度の対応では、専用のシステムで社内の負担を軽減しましょう。

>> 「楽楽精算」で経費精算のインボイス制度に備えましょう!

※1:電子帳簿保存法オプションの利用が必要です。※2:自動読取機能の読取精度は100%ではございません。

仕入税額控除とインボイスについてのQ&A

最後に、仕入税額控除とインボイス制度に関して、よくある質問と回答をご紹介します。

Q1. インボイス制度の負担を軽減する方法がある?

免税事業者がインボイス制度導入後に課税事業者となった場合に、仕入税額控除の金額に「特別控除税額(=2割特例)」を適用できます。2割特例を利用すれば、売上の消費税額から8割分を差し引いて納付税額を計算できます。

>> 【参考】「2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要」|国税庁

Q2. インボイス制度が導入されたらすぐに対応する必要がある?

インボイス制度の導入後は、売り手側と買い手側ともに対応すべきことが多くあります。そのため、社内負担を考慮して早めに準備に取り掛かり、経理業務の負担軽減に努めることが大切です。

Q3. インボイスが不要になる取引はある?

税込み1万円未満の課税仕入れであれば、一定の事項が記載された帳簿を保存することで、仕入税額控除が可能となります。

>> 【参考】「少額特例(一定規模以下の事業者に対する事務負担の軽減措置の概要)の概要」|国税庁

Q4. インボイスを発行できる事業者の条件は?

インボイスは、消費税の課税事業者が税務署へ登録申請書を提出し、「適格請求書発行事業者」として登録を受けた場合に発行できます。

「楽楽精算」の

資料をメールでもらう

電子帳簿保存法対応!経費精算システム「楽楽精算」の製品概要や導入メリット、機能などが詳しくわかる資料をメールでお送りします。

この記事を読んだ方におすすめ!

オススメの人気記事

記事執筆者紹介

「楽楽精算」コラム編集部です。

経理担当者様の日々の業務にプラスとなるお役立ち情報

「楽楽精算」最新情報をお届けしていきます!

使い勝手が気になる方へ。