領収書のスキャナ保存で原本を破棄できる?電子帳簿保存法上の注意点

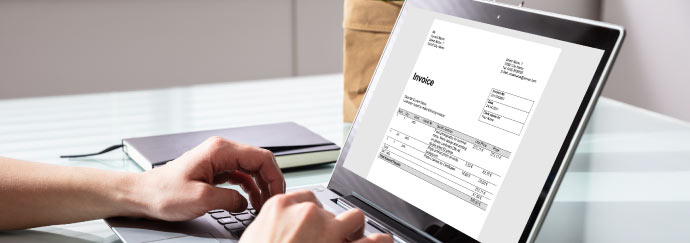

領収書やレシートのほか、請求書・仕訳帳・決算書などの国税関係帳簿書類は、税法上一定期間の保存義務があります。従来は紙での保存が義務付けられていましたが、「電子帳簿保存法」の改正後は電子データでの保存も認められるようになりました。

電子帳簿保存法では、各種帳簿や決算関係書類、取引書類などの電子保存に関するルールが定められています。

本記事では、紙で受領した領収書をスキャンして電子データ化する方法や、保存要件について解説します。スキャナ保存運用時のポイントや注意点についても解説しますので、企業の経理担当者の方はぜひ参考にしてください。

なお、以下の関連記事では領収書を電子化する重要性についてお伝えしています。領収書電子化について基本から確認したいときは、こちらも併せてご覧ください。

この記事の目次

紙の領収書をスキャナ保存すれば原本を破棄できる!

電子帳簿保存法の要件に則って紙の領収書をスキャンして電子データとして保存すると、原本を廃棄できます。紙の原本を破棄できれば、ファイリングの手間や保管コストの削減といったメリットが期待できるでしょう。電子帳簿保存法の詳しい要件は後の見出しで解説するため、併せてご確認ください。

近年の電子帳簿保存法の改正で、スキャナ保存の事前申請が廃止されたり、タイムスタンプの要件が緩和されたりしたため、電子化を推進しやすくなりました。こうした背景から新たに電子化を検討する企業が多くなっています。

なお、2024年7月現在は、紙で受領したレシートや領収書を、紙のまま保管することもできます。保管スペースや事務処理の負担、電子データを管理する会計システムの有無などを考慮し、どちらの形式でレシートや領収書を保管するべきか検討するとよいでしょう。

ただし紙と電子データの両方を管理するには多くの手間がかかるため、電子データに移行してしまうのがおすすめです。

電子帳簿保存法において紙の領収書をスキャナ保存する方法

領収書の原本を破棄するには、まず紙の領収書をスキャンし、電子化しなくてはなりません。その際は以下のような方法でスキャンします。

【領収書をスキャンする主な方法】

- スキャナを利用する

- コピー機、複合機を利用する

- スマートフォンなどのアプリを利用する

- デジタルカメラを利用する

紙の領収書をスキャンデータに変換するには、スキャナ・コピー機・複合機といったスキャン専用の機器を利用する方法が一般的です。また、スマートフォンのアプリやデジタルカメラで書類を撮影して読み取る方法も認められています。

なお、ただスキャンしただけでは、原本を破棄することはできません。スキャナ保存を行う場合は、電子帳簿保存法で決められている要件をすべて満たす必要があります。以降の見出しで要件について詳しく確認していきましょう。

電子帳簿保存法における領収書のスキャナ保存要件

続いて、電子帳簿保存法における領収書のスキャナ保存要件をご紹介します。ルールを守らなければ、税務調査での指摘や罰則を受けるリスクがあります。以下の要件を守って適切な環境で画像データを管理しましょう。

電子帳簿保存法では、「重要書類」と「一般書類」でスキャナ保存の要件が異なります。領収書は「重要書類」に該当するため、要件を間違えないように注意しましょう。重要書類とは、企業の資金や物の流れに直接的に関係する書類のことで、領収書のほかに契約書・納品書・請求書などが該当します。

- 重要書類の具体例:契約書、納品書、請求書、領収書など

- 一般書類の具体例:見積書、注文書、検収書など

具体的な保存要件は下記の表の通りです。「〇」または「△」が記載されている部分の要件を満たす必要があります。要件を満たしていない場合は税務調査で指摘を受ける可能性があるほか、悪質な場合は罰則を受けることも考えられるため、以下をしっかりと押さえておきましょう。

| 要件 | 重要書類 | 一般書類 | |||

|---|---|---|---|---|---|

| 真実性 | 機器 | 解像度200dpi相当以上 | 〇 | 〇 | |

| カラー画像の読み取り256階調以上(24ビットカラー) | 〇 | △※1 | |||

| 情報 | タイムスタンプの付与 | △※2 | △※2 | ||

| 訂正や削除の事実、内容の確認 | 〇 | 〇 | |||

| スキャナ文書と帳簿との相互関連性の確認 | 〇 | × | |||

| 業務 | 書類の作成・受領からおおむね7営業日以内、または業務処理サイクルの期間(最長2カ⽉以内)からおおむね7営業日以内の入力 | 〇 | △※3 | ||

| 可視性 | 機器 | 見読可能装置の備え付け(14インチ以上のカラーディスプレイ、カラープリンター) | 〇 | △※1 | |

| 検索機能の確保 | 取引等の年月日、取引金額、取引先での検索 | 〇 | 〇 | ||

| 日付または金額に関わる記録項目について範囲を指定しての検索 | △※4 | △※4 | |||

| 2以上の任意の記録項目を組み合わせての検索 | △※4 | △※4 | |||

| 業務 | システム開発関係書類、操作説明書等の備付 | 〇 | 〇 | ||

| 速やかな出力 | 整然とした形式 | 〇 | 〇 | ||

| 書類と同程度に明瞭 | 〇 | 〇 | |||

| 拡大又は縮小して出力することができる | 〇 | 〇 | |||

| 4ポイントの大きさの文字を認識できる | 〇 | 〇 | |||

※1 グレースケールでの保存可

※2 日時の証明が担保されているクラウドサーバーで保存し、訂正や削除の痕跡を確認できる場合は不要

※3 入力期間の制限なく入力することも可能

※4 税務職員によるスキャナデータのダウンロードの求めに応じられる場合は不要

スキャナ保存の規定について、詳しくは国税庁のWEBサイトで確認できます。システム導入へ向けて詳細をさらに確認したい場合は、以下のページも参考にしてみましょう。

参考:国税庁「はじめませんか、書類のスキャナ保存」

領収書をスキャナ保存する際の注意点

領収書をスキャナ保存して管理する場合、業務で気を付けるべきポイントがいくつかあります。ここでは、スキャナ保存の注意点をお伝えします。

領収書には保存期間が定められている

領収書は国税関係書類の区分上で「重要書類」に該当し、原則として法人の場合は7年間、個人事業主は5年間の領収書の保存が義務付けられています。電子データでも紙でも、いずれの保存形式であっても保存期間を守る必要がある点を押さえておきましょう。

ただし、青色申告を行う事業者で、かつ年度内に欠損金がある場合は10年間の保存が必要です。また、個人事業主は各種帳簿や決算関係書類など、一部7年間の保存が必要な書類もあるため、領収書と混同しないように注意しましょう。保存期間内は、税務署などから問い合わせがあった場合に、いつでも該当の書類を取り出せるようにしておかなければなりません。

各法要件に違反すると罰則を科されることがある

電子帳簿保存法の要件や保存期間に関する定めに違反すると、罰則を科されることがあります。具体的には青色申告の取り消し処分を受けるほか、悪質なデータの改ざんや隠蔽が認められると、会社法第976条で100万円以下の過料が科される可能性もあります。領収書等をスキャナ保存する際は、法律のルールを守った対応方法で電子化を推進しましょう。

参考:e-Gov法令検索「会社法」

スキャナ保存の導入にあたって業務フローを見直す必要がある

領収書をスキャナ保存する際は、自社で決めた入力期限を守る必要があります。入力期限は「早急入力方式」と「業務処理サイクル方式」の2つのパターンから選択できるので、自社の業務に適した期限を採用するとよいでしょう。

➀早急入力方式

領収書を受け取った後、おおむね7営業日以内を目安に速やかにデータ化して保存する方法です。この場合、データ化した領収書を用いて経費精算の手続きを行うことになります。

➁業務処理サイクル方式

自社の業務サイクルに適したタイミングで領収書をデータ化して保存する方法です。多くの企業で採用されている月末締めの業務フローに合わせてデータ化できます。なお、データ化の期限は最長2カ⽉以内となっています。

法要件を満たして領収書をスキャナ保存するならシステム化がおすすめ!

ここまで、領収書のスキャナ保存に関する基礎知識をお伝えしました。

紙で受領した領収書は、電子帳簿保存法の要件を満たす環境でデータ化すると、原本を破棄できるようになります。書類の保管場所の確保やファイリング作業が不要となるので、管理コストの削減が期待できます。また、電子データは紙の書類と比較して破損・紛失リスクの低減につながるのもポイントです。必要な書類を速やかに検索できるようになり、業務効率化を叶えられます。

このとき専用システムを導入すればスキャン作業を自動化してデータを手入力する工数を大幅に削減できるというメリットがあります。システムを選定する際は、以下のポイントが重要です。

【システム選定のポイント】

- 電子帳簿保存に対応しているか?

- 効率的なスキャナ保存ができるか?

- 使用感が良いか?

- サポート体制が充実しているか?

ポイントを網羅してシステムを選ぶなら、クラウド型経費精算システム「楽楽精算」がおすすめです。「楽楽精算」は、各種法要件に対応しており、導入もしやすいという特徴があります。

特徴1:電子帳簿保存に対応

電子帳簿保存法に対応したシステムです。タイムスタンプの付与など、保存要件を満たした環境を整備できます。

特徴2:スキャナ保存に対応

パソコンだけでなくスマホで紙の領収書を電子化できる便利な機能が搭載されています。また、領収書の画像に記載された内容や金額を自動で読み取り、経費精算申請を作成できる自動読取機能(OCR)も付いています。書類に記載されたデータを手入力する手間がかからないため、経費精算がラクになるでしょう。申請の作成が自動化されることで、入力ミスの低減にもつながります。

特徴3:シンプルで使いやすいインターフェース

初めてのシステム導入でも安心できる、シンプルなインターフェースを採用しています。誰にでも簡単に使いこなせる設計で、現場へのスムーズな定着が期待できます。

特徴4:手厚いサポート体制

専任のサポート担当者が導入前から運用開始後までしっかりとフォローいたします。導入前後で一貫したサポートをご提供します。

「楽楽精算」の導入メリットや機能は、詳しい機能でご案内しています。どうぞお気軽にお問い合わせください。

電子帳簿保存法におけるレシートや領収書の保存についてのQ&A

最後に、電子帳簿保存法におけるレシートや領収書の保存に関するよくある質問に一問一答形式でお答えします。

Q1. 領収書やレシートの電子保存は義務?

電子帳簿保存法の改正により、電子データとして受領したものは電子データのまま保存することが義務化されました。一方で、紙の領収書やレシートは、紙のままと電子化のどちらの保管方法も認められています。

Q2. スマートフォンのカメラなどで撮影した領収書やレシートの写真も法律上問題ない?

紙の領収書やレシートを電子データ化する場合、電子帳簿保存法の要件を満たしていれば、スマートフォンのカメラなどで撮影した写真でも問題ありません。「楽楽精算」の専用アプリを使って領収書やレシートを撮影すると、電子帳簿保存法に対応する形で自動的にデータ化できるため便利です。

Q3. 領収書とレシートの違いは?

領収書とレシートは記載内容が異なります。レシートは、取引の年月日や取引金額、商品やサービスの名称などが記載されているのが一般的です。領収書の場合は、これに加えて購入者の宛名が記載されます。なお、領収書は日本独自の文化であるため、海外出張時には基本的にレシートで経費精算を行うことになります。

「楽楽精算」の

資料をメールでもらう

電子帳簿保存法対応!経費精算システム「楽楽精算」の製品概要や導入メリット、機能などが詳しくわかる資料をメールでお送りします。

この記事を読んだ方におすすめ!

オススメの人気記事

記事執筆者紹介

「楽楽精算」コラム編集部です。

経理担当者様の日々の業務にプラスとなるお役立ち情報

「楽楽精算」最新情報をお届けしていきます!

使い勝手が気になる方へ。